12 janv.3 min de lecture

24 nov. 20253 min de lecture

4 nov. 20253 min de lecture

27 oct. 20255 min de lecture

23 oct. 20252 min de lecture

Au travers de cet espace découvrez nos articles & informations sur les thématiques financières & fiscales, pouvant avoir un impact singulier sur votre patrimoine.

Dernière mise à jour : 27 avr. 2023

Loin d'être l'apanage de quelques grands mécènes, la philanthropie à aujourd'hui vocation à faire partie intégrante de notre société, et de notre mode de pensée. En tant que chef d'entreprise découvrez comment un acte sociétal, peut également vous procurer des avantages fiscaux.

Monsieur P.

A titre illustratif, nous pouvons évoquer le cas de Monsieur P., dirigeant d’une société valorisée 5 millions d’euros, qu’il envisage de céder prochainement et dont il perçoit à ce jour 100.000 euros de revenus annuels au titre de sa fonction de direction. Divorcé et père de deux enfants majeurs, ce dernier a déjà anticipé la transmission de son patrimoine à leur profit et envisage désormais de poursuivre un projet philanthropique en affectant 10 % de la valeur brute de cession de son entreprise à un fonds de dotation.

Nous évoquons avec lui l’ensemble des sujets relatifs aux droits des héritiers réservataires. Rappelons qu’en France, au regard du droit civil, l’action philanthropique ne doit pas venir consommer la part qui revient de droit aux enfants du donateur. Au fil de la discussion, nous amenons notre client à partager avec nous ses motivations profondes afin que son projet philanthropique corresponde à ses convictions.

Il partage avec nous son histoire personnelle : une enfance marquée par le décès de sa sœur, adolescente, d’une rare forme de cancer ; une forte envie de « mettre les bouchées doubles » pour que ses parents soient fiers de lui ; un diplôme obtenu dans une grande école, la fibre entrepreneuriale, et le succès dans le développement de plusieurs start-ups. Une vie sur tous les fronts, au détriment, parfois, nous confie-t-il, de moments de qualité en famille. L’impression de « n’avoir pas vu grandir ses enfants » et cette frustration de n’avoir avec eux que peu de centres d’intérêts communs.

Après des échanges nourris, le projet philanthropique se précise. Monsieur P. confirme son souhait de créer un fonds de dotation à capital consomptible qui sera dédié au financement de la recherche sur les cancers pédiatriques. Il réalise qu’il peut associer ses enfants à la gouvernance. Il fera ainsi de son véhicule un formidable outil de cohésion familiale en les impliquant, ainsi que leurs conjoints et demain ses petits-enfants. M. P nous écrit, à la suite de cet entretien, pour témoigner du sens que le projet philanthropique envisagé donne à sa vie future.

Nous le revoyons accompagné de ses enfants, à l’occasion d’un atelier philanthropique familial, au cours duquel nous expliquons à chacun comment fonctionne un fonds de dotation, et quel rôle ils joueront dans la gouvernance et dans le suivi des projets. A l’issue de cet atelier, les enfants émettent le souhait d’intégrer une autre thématique au fonds de dotation : la préservation de l’environnement. Rappelons qu’un fonds de dotation peut englober plusieurs thématiques de l’intérêt général et qu’un seul fonds de dotation pourra donc se consacrer à la fois à la recherche médicale et à la sauvegarde de la planète. Nous organisons ensuite un rendez-vous avec un ingénieur patrimonial afin d’accompagner Monsieur P. dans sa réflexion autour de la structuration juridique et fiscale, en amont de la cession de son entreprise.

Les étapes préalables à une cession d’entreprise

Selon le régime de droit commun applicable aux cas particulier, la plus-value réalisée par Monsieur P. au titre de la cession de son entreprise est imposée au prélèvement forfaitaire unique (aussi appelé flat tax) au taux de 30 %, auquel s’ajoute en fonction des montants une contribution exceptionnelle sur les hauts revenus, soit une imposition de 34 % en taux marginal.

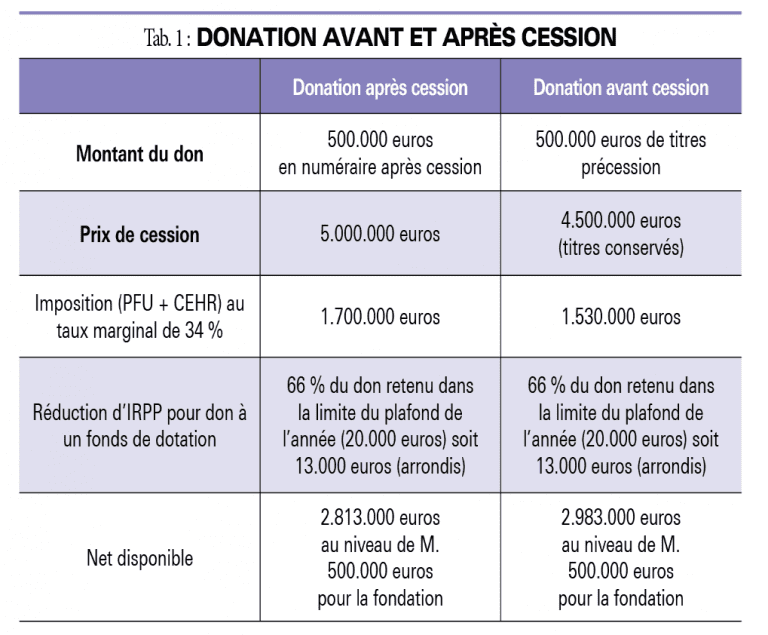

Dans la mesure où Monsieur P. a créé sa société, le prix de revient de ses titres est par définition nul. Ainsi, ce dernier a perçu un produit de cession de l’ordre de 3,3 millions d’euros nets d’impôt de plus-value et de prélèvements sociaux (5.000.000 – 5.000.000 x 34 % = 3.300.000). Une fois la dotation initiale en numéraire de 500.000 euros apportée au fonds de dotation, Monsieur P. dispose d’un solde de liquidités de 2,8 millions d’euros. Le versement de cette dotation initiale de 500.000 euros lui ouvre droit, dès lors que les conditions requises par la loi sont remplies, à une réduction d’Impôt sur le revenu (IR) égale à 66 % du montant du versement retenu dans la limite de 20 % du revenu imposable, l’excédent étant reportable sur les cinq années suivantes et ouvrant droit à réduction d’IR dans les mêmes conditions. Sa réduction d’IR s’élève donc à 13.000 euros (100.000 euros de salaires nets de frais professionnels x 20 % x 66 %). Ainsi, le coût global de l’opération s’élève à 1.687.000 euros, ce qui correspond à l’impôt sur la plus-value de cession (1,7 million euros) diminué de la réduction d’IR au titre de la somme affectée à la dotation initiale du fonds de dotation (13.000 euros).

Alternative

Une alternative s’offre à Monsieur P. : transmettre, en plus de la dotation initiale en numéraire de 15.000 euros requise pour créer un fonds de dotation, les titres au fonds de dotation en amont de la cession. Il a la possibilité, préalablement à la cession, de réaliser une affectation irrévocable portant sur 10 % de ses titres (500.000 euros) à un fonds de dotation, sans droits de mutation à titre gratuit.

Sous réserve que le fonds de dotation respecte un certain nombre de conditions, la donation de titres réalisée en sa faveur ne génère pas de droit de mutation à titre gratuit et ne constitue pas pour le donateur, un fait générateur d’imposition au titre de la plus-value latente.

Au moment de la cession (sous réserve de certaines conditions), le fonds de dotation cède les titres aux côtés de Monsieur P. et perçoit 500.000 euros nets de toute imposition. Au titre du don portant sur les 10 % des parts de la société, Monsieur P. bénéficie d’une réduction d’impôt à hauteur de 13.000 euros. Au terme de l’opération, le fonds de dotation dispose de liquidités à hauteur de 500.000 euros et le coût global de l’opération est réduit. En effet, la cession réalisée par Monsieur P. ne porte plus que sur 90 % du capital de la société. Il perçoit ainsi un produit net de l’ordre de 2.970.000 euros (90 % x 5.000.000 – (90 % x 5.000.000 x 34 %)) auquel il convient d’ajouter l’avantage lié à la réduction d’impôt (13.000 euros). In fine, Monsieur P. dispose de liquidités à hauteur de 2.983.000 euros en lieu et place de 2.813.000 euros dans notre premier exemple. Ce surplus de 170.000 euros (2.983.000 – 2.813.000) pourrait être affecté au fonds de dotation aux fins de réalisation de son objet

Que s’est-il passé depuis nos échanges ? Le fonds de dotation a consenti ses premiers dons à des organismes d’intérêt général à la fin de l’année 2021, et nous avons récemment accompagné les fondateurs sur le terrain, pour rendre visite aux associations environnementales et à l’institut de recherche médicale qui ont fait l’objet d’un premier soutien. Grâce au réflexe du banquier d’évoquer très tôt la structuration du projet philanthropique, nous avons eu le temps d’accompagner le fondateur et ses proches dans la définition d’un projet porteur de sens, dans un environnement patrimonial favorable dans le cadre de la cession de son entreprise.

Source Agefi.

Abonnez vous à notre Newsletter et recevez votre guide gratuit sur :

Les règles d'optimisation du patrimoine Professionnel

Abonnez vous à notre Newsletter et recevez votre guide gratuit sur :

Les règles d'optimisation du patrimoine Professionnel

Commentaires